Premessa

La Legge di Bilancio 2020 (Legge n. 160/2019) ha previsto, a partire dall’anno di imposta 2022, la piena deducibilità dell’IMU dovuta ed effettivamente versata, relativa agli immobili strumentali. Quanto sopra con riferimento alla determinazione del reddito, mentre resta ferma la totale indeducibilità ai fini IRAP.

Per l’esposizione dell’IMU nei dichiarativi sono previsti specifici righi, la cui compilazione deve essere effettuata ricordando che la deducibilità è strettamente ancorata all’effettivo versamento dell’imposta. Di conseguenza, nel caso della contabilità semplificata e del reddito professionale, ad essere indicata è direttamente la quota deducibile (ovverosia l’IMU effettivamente versata nel 2022), mentre per i contribuenti in contabilità ordinaria è necessario procedere dapprima alla ripresa in aumento dell’intera imposta iscritta a conto economico (nel momento in cui sorge l’obbligazione), e successivamente con un ripresa in diminuzione che si riferisce all’imposta effettivamente versata, compresi anche gli eventuali pagamenti effettuati nel 2022 che si riferiscono a rate arretrate, deducibili in misura percentuale diversa, a seconda dell’anno di maturazione.

Di seguito la disamina dei righi dedicati nel modello Redditi e IRAP.

La deducibilità dell’IMU nel tempo

In premessa occorre ricordare che l’anno di imposta 2022 è il primo in ordine di tempo nel quale è consentito portare in deduzione interamente dal reddito di impresa e professionale l’IMU relativa agli immobili strumentali.

La percentuale di deducibilità dell’IMU relativa agli immobili strumentali è mutata numerose volte nel corso degli ultimi anni:

|

Esercizio

|

Percentuale di deducibilità IMU immobili strumentali

|

|

2013

|

30%

|

|

2014 - 2015 - 2016 - 2017 - 2018

|

20%

|

|

2019

|

50%

|

|

2020 - 2021

|

60%

|

|

2022

|

100%

|

L’IMU è deducibile nel momento in cui viene effettivamente versata. La deducibilità deve essere ricondotta alle regole vigenti per l’anno di imposta nel quale il versamento doveva essere effettuato (circolare Agenzia delle Entrate n. 10/E/2014, par. 8.2)

Resta ferma la totale indeducibilità IMU nel caso di immobile utilizzato promiscuamente.

La Legge di stabilità 2016 prevede che dal periodo d’imposta 2014 le disposizioni IMU si applicano anche:

• all’IMI - imposta municipale immobiliare della provincia di Bolzano;

• all’IMIS - imposta immobiliare semplice della provincia di Trento.

IMU e reddito di lavoro autonomo

Nell’ambito del lavoro autonomo, l’immobile è considerato strumentale:

- in ragione della destinazione dello stesso allo svolgimento dell’attività professionale o artistica.

È quindi del tutto indifferente la categoria catastale, poiché a rilevare è l’effettiva destinazione dell’immobile, fermo restando il fatto che in caso di utilizzo promiscuo l’IMU è interamente indeducibile.

L’IMU versata nell’anno 2022, e come tale deducibile, deve essere indicata nel quadro RE mediante compilazione:

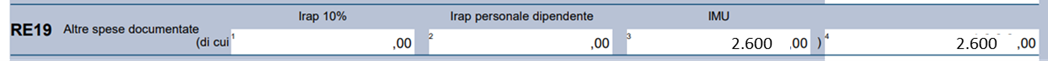

Tale ammontare concorre al totale del rigo RE19 (campo 4), “Altre spese documentate”.

Un professionista ha versato, nell’anno 2022, entrambe le rate IMU dovute con riferimento all’immobile utilizzato per l’esercizio della propria attività, per un ammontare pari a 2.000 euro complessivi. Nel corso del 2022, inoltre, il medesimo professionista ha versato una rata IMU relativa all’anno 2021, non onorata a tempo debito, per ulteriori 1.000 euro (più sanzioni ed interessi). L’ammontare deducibile è pari al 100% di quanto dovuto e versato per l’anno 2022 (ovvero 2.000 euro), più il 60% di quanto versato nel 2022 ma con riferimento a IMU 2021 (ovvero 1.000 euro x 60% = 600 euro), per un totale di 2.600 euro.

IMU e reddito di impresa

Per quanto riguarda le imprese, si considerano immobili strumentali:

- gli immobili strumentali per natura;

- gli immobili strumentali per destinazione.

Sono immobili strumentali per natura, ai sensi dell’art. 43 del TUIR (D.P.R. n. 917/1986) gli immobili relativi a imprese commerciali che per le loro caratteristiche non sono suscettibili di diversa utilizzazione senza radicali trasformazioni.

Si tratta degli immobili appartenenti alle seguenti categorie catastali:

- A10 - uffici e studi privati, a condizione che la destinazione ad uso ufficio o studio privato sia prevista nella licenza o concessione edilizia, anche in sanatoria;

- Gruppo B - collegi e convitti, uffici pubblici, scuole, biblioteche, musei, cappelle, magazzini sotterranei;

- Gruppo C - unità immobiliari a destinazione commerciale ordinaria e varia, quali negozi e botteghe, magazzini e locali di deposito, laboratori;

- Gruppo D - immobili a destinazione speciale, quali opifici, alberghi, case di cura ed ospedali con fine di lucro, istituti di credito;

- Gruppo E - immobili a destinazione particolare, quali costruzioni e fabbricati per speciali esigenze pubbliche.

Sono immobili strumentali per destinazione gli immobili diversi da quelli strumentali per natura, che vengono utilizzati esclusivamente per l’esercizio dell’attività.

Affinché un immobile sia considerato strumentale è necessario che lo stesso sia annotato nell’inventario, oppure, nel caso di contabilità semplificata, nel registro dei beni ammortizzabili; quanto sopra con l’eccezione degli immobili strumentali per destinazione acquistati fino al 31 dicembre 1991, che si considerato strumentali, se utilizzati per l’esercizio dell’attività, a prescindere dall’annotazione sul libro inventari.

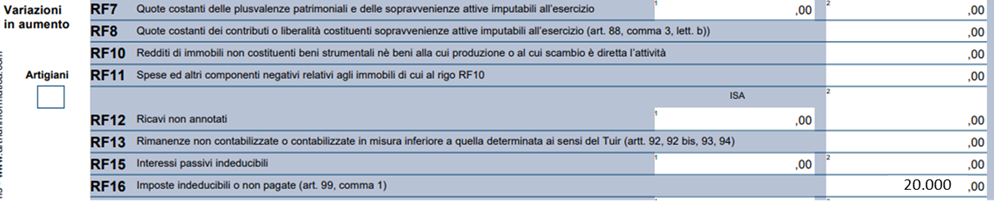

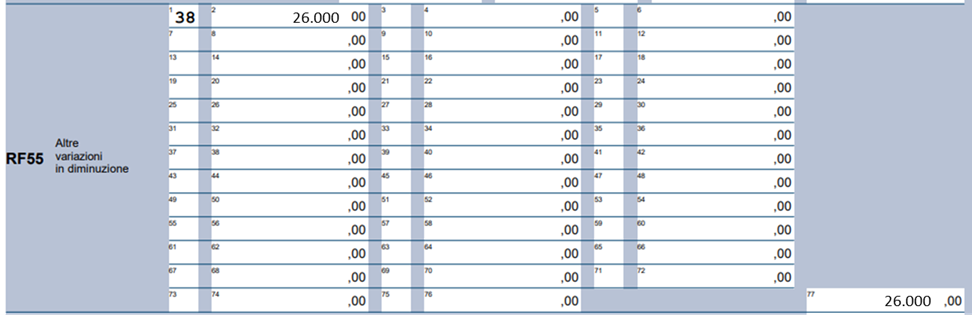

Le imprese in contabilità ordinaria devono dare evidenza dell’IMU nel quadro RF come segue:

- operando una variazione in aumento al rigo RF16, indicando l’intero ammontare dell’IMU risultante dal conto economico;

- operando una variazione in diminuzione al rigo RF55, codice 38, indicando l’IMU effettivamente versata nel 2022.

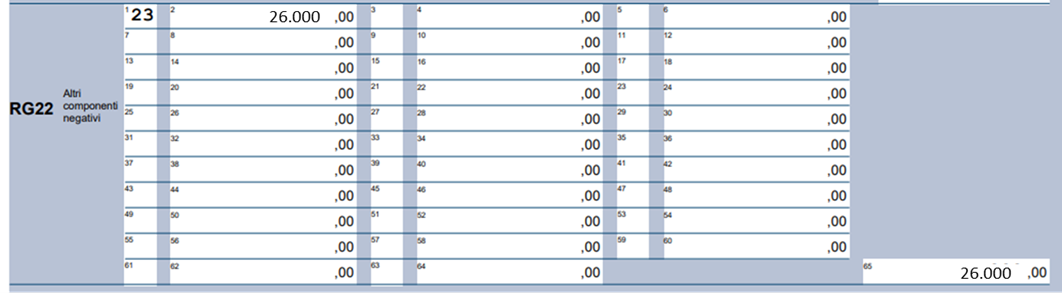

Le imprese in contabilità semplificata, invece, indicheranno direttamente l’IMU deducibile (ovvero quella effettivamente versata) al rigo RG22, con codice 23.

Un’impresa ha interamente versato nell’anno 2022 l’IMU dovuta per il capannone di proprietà nel quale viene condotta l’attività di impresa, per un ammontare pari a 20.000 euro (IMU dovuta per il 2022). Nel corso del 2022, inoltre, la medesima impresa ha ravveduto la seconda rata IMU dovuta per il 2021, per un ammontare di 10.000 euro (oltre sanzioni ed interessi). A conto economico è iscritta l’IMU dovuta per l’anno 2022 (ovvero 20.000 euro), mentre dal punto di vista fiscale è deducibile l’intera IMU dovuta e versata per il medesimo anno, più l’IMU versata relativa all’anno 2021, ma limitatamente alla quota di deducibilità prevista per tale anno, ovvero il 60%.

La compilazione del quadro RF:

1) ripresa in aumento dell’IMU iscritta a conto economico (anno 2022), euro 20.000.

2) variazione in diminuzione relativa all’IMU versata (20.000 euro, totalmente deducibili, per il 2022, più 10.000 euro per l’anno 2021, deducibili al 60%, per un totale di 26.000 euro)

Nel medesimo caso, l’impresa in contabilità semplificata riporta nel quadro RG direttamente la quota deducibile:

L’indeducibilità dell’IMU ai fini IRAP

Per quanto riguarda l’imposta regionale sulle attività produttive, nulla cambia rispetto al passato: l’IMU resta, sempre e comunque, totalmente indeducibile.

Quanto ai righi da compilare in sede di modello IRAP, la ripresa in aumento viene esposta:

- al rigo IP32, nel caso delle società di persone che hanno optato per la determinazione dell’IRAP “a bilancio”;

- al rigo IC46, nel caso delle società di capitali;

- al rigo IE23, nel caso degli enti non commerciali.

Nessuna indicazione deve essere effettuata da parte delle società commerciali ex art. 5-bis D.Lgs. n. 446/1997, ossia le società di persone (posto che le imprese individuali e i professionisti che esercitano l’attività in forma individuale non scontano più IRAP). Tali società, infatti, determinano la base imponibile IRAP esponendo le voci rilevanti secondo le regole di qualificazione, imputazione temporale e classificazione valevoli per la determinazione del reddito d’impresa. Di conseguenza, essendo l’IMU indeducibile ai fini IRAP, la stessa non viene indicata.

Riferimenti normativi:

IMU immobili strumentali, l’indicazione in dichiarazione dei Redditi e nel modello IRAP

di Sandra Pennacini | 25 Maggio 2023

A partire dall’anno di imposta 2022, l’IMU pagata con riferimento agli immobili strumentali è interamente deducibile dal reddito di impresa e professionale. È necessario tenere presente il fatto che, nel caso in cui nell’anno 2022 siano state versate somme a titolo di IMU arretrata, in relazione a tali somme la deducibilità è concessa in ragione della percentuale prevista dalla normativa applicabile nell’anno in cui è maturato il debito. Resta ferma la totale indeducibilità ai fini IRAP.

Premessa

La Legge di Bilancio 2020 (Legge n. 160/2019) ha previsto, a partire dall’anno di imposta 2022, la piena deducibilità dell’IMU dovuta ed effettivamente versata, relativa agli immobili strumentali. Quanto sopra con riferimento alla determinazione del reddito, mentre resta ferma la totale indeducibilità ai fini IRAP.

Per l’esposizione dell’IMU nei dichiarativi sono previsti specifici righi, la cui compilazione deve essere effettuata ricordando che la deducibilità è strettamente ancorata all’effettivo versamento dell’imposta. Di conseguenza, nel caso della contabilità semplificata e del reddito professionale, ad essere indicata è direttamente la quota deducibile (ovverosia l’IMU effettivamente versata nel 2022), mentre per i contribuenti in contabilità ordinaria è necessario procedere dapprima alla ripresa in aumento dell’intera imposta iscritta a conto economico (nel momento in cui sorge l’obbligazione), e successivamente con un ripresa in diminuzione che si riferisce all’imposta effettivamente versata, compresi anche gli eventuali pagamenti effettuati nel 2022 che si riferiscono a rate arretrate, deducibili in misura percentuale diversa, a seconda dell’anno di maturazione.

Di seguito la disamina dei righi dedicati nel modello Redditi e IRAP.

La deducibilità dell’IMU nel tempo

In premessa occorre ricordare che l’anno di imposta 2022 è il primo in ordine di tempo nel quale è consentito portare in deduzione interamente dal reddito di impresa e professionale l’IMU relativa agli immobili strumentali.

La percentuale di deducibilità dell’IMU relativa agli immobili strumentali è mutata numerose volte nel corso degli ultimi anni:

Esercizio

Percentuale di deducibilità IMU immobili strumentali

2013

30%

2014 - 2015 - 2016 - 2017 - 2018

20%

2019

50%

2020 - 2021

60%

2022

100%

L’IMU è deducibile nel momento in cui viene effettivamente versata. La deducibilità deve essere ricondotta alle regole vigenti per l’anno di imposta nel quale il versamento doveva essere effettuato (circolare Agenzia delle Entrate n. 10/E/2014, par. 8.2)

Resta ferma la totale indeducibilità IMU nel caso di immobile utilizzato promiscuamente.

La Legge di stabilità 2016 prevede che dal periodo d’imposta 2014 le disposizioni IMU si applicano anche:

• all’IMI - imposta municipale immobiliare della provincia di Bolzano;

• all’IMIS - imposta immobiliare semplice della provincia di Trento.

IMU e reddito di lavoro autonomo

Nell’ambito del lavoro autonomo, l’immobile è considerato strumentale:

È quindi del tutto indifferente la categoria catastale, poiché a rilevare è l’effettiva destinazione dell’immobile, fermo restando il fatto che in caso di utilizzo promiscuo l’IMU è interamente indeducibile.

L’IMU versata nell’anno 2022, e come tale deducibile, deve essere indicata nel quadro RE mediante compilazione:

Tale ammontare concorre al totale del rigo RE19 (campo 4), “Altre spese documentate”.

Un professionista ha versato, nell’anno 2022, entrambe le rate IMU dovute con riferimento all’immobile utilizzato per l’esercizio della propria attività, per un ammontare pari a 2.000 euro complessivi. Nel corso del 2022, inoltre, il medesimo professionista ha versato una rata IMU relativa all’anno 2021, non onorata a tempo debito, per ulteriori 1.000 euro (più sanzioni ed interessi). L’ammontare deducibile è pari al 100% di quanto dovuto e versato per l’anno 2022 (ovvero 2.000 euro), più il 60% di quanto versato nel 2022 ma con riferimento a IMU 2021 (ovvero 1.000 euro x 60% = 600 euro), per un totale di 2.600 euro.

IMU e reddito di impresa

Per quanto riguarda le imprese, si considerano immobili strumentali:

Sono immobili strumentali per natura, ai sensi dell’art. 43 del TUIR (D.P.R. n. 917/1986) gli immobili relativi a imprese commerciali che per le loro caratteristiche non sono suscettibili di diversa utilizzazione senza radicali trasformazioni.

Si tratta degli immobili appartenenti alle seguenti categorie catastali:

Sono immobili strumentali per destinazione gli immobili diversi da quelli strumentali per natura, che vengono utilizzati esclusivamente per l’esercizio dell’attività.

Affinché un immobile sia considerato strumentale è necessario che lo stesso sia annotato nell’inventario, oppure, nel caso di contabilità semplificata, nel registro dei beni ammortizzabili; quanto sopra con l’eccezione degli immobili strumentali per destinazione acquistati fino al 31 dicembre 1991, che si considerato strumentali, se utilizzati per l’esercizio dell’attività, a prescindere dall’annotazione sul libro inventari.

Le imprese in contabilità ordinaria devono dare evidenza dell’IMU nel quadro RF come segue:

Le imprese in contabilità semplificata, invece, indicheranno direttamente l’IMU deducibile (ovvero quella effettivamente versata) al rigo RG22, con codice 23.

Un’impresa ha interamente versato nell’anno 2022 l’IMU dovuta per il capannone di proprietà nel quale viene condotta l’attività di impresa, per un ammontare pari a 20.000 euro (IMU dovuta per il 2022). Nel corso del 2022, inoltre, la medesima impresa ha ravveduto la seconda rata IMU dovuta per il 2021, per un ammontare di 10.000 euro (oltre sanzioni ed interessi). A conto economico è iscritta l’IMU dovuta per l’anno 2022 (ovvero 20.000 euro), mentre dal punto di vista fiscale è deducibile l’intera IMU dovuta e versata per il medesimo anno, più l’IMU versata relativa all’anno 2021, ma limitatamente alla quota di deducibilità prevista per tale anno, ovvero il 60%.

La compilazione del quadro RF:

1) ripresa in aumento dell’IMU iscritta a conto economico (anno 2022), euro 20.000.

2) variazione in diminuzione relativa all’IMU versata (20.000 euro, totalmente deducibili, per il 2022, più 10.000 euro per l’anno 2021, deducibili al 60%, per un totale di 26.000 euro)

Nel medesimo caso, l’impresa in contabilità semplificata riporta nel quadro RG direttamente la quota deducibile:

L’indeducibilità dell’IMU ai fini IRAP

Per quanto riguarda l’imposta regionale sulle attività produttive, nulla cambia rispetto al passato: l’IMU resta, sempre e comunque, totalmente indeducibile.

Quanto ai righi da compilare in sede di modello IRAP, la ripresa in aumento viene esposta:

Nessuna indicazione deve essere effettuata da parte delle società commerciali ex art. 5-bis D.Lgs. n. 446/1997, ossia le società di persone (posto che le imprese individuali e i professionisti che esercitano l’attività in forma individuale non scontano più IRAP). Tali società, infatti, determinano la base imponibile IRAP esponendo le voci rilevanti secondo le regole di qualificazione, imputazione temporale e classificazione valevoli per la determinazione del reddito d’impresa. Di conseguenza, essendo l’IMU indeducibile ai fini IRAP, la stessa non viene indicata.

Riferimenti normativi:

Sullo stesso argomento:Dichiarazione IRAPIMU

Questo documento fa parte del FocusDICHIARATIVI 2023

Quando è prevista la piena deducibilità dell'IMU?

La Legge di Bilancio 2020 (Legge n. 160/2019) ha previsto, a partire dall’anno di imposta 2022, la piena deducibilità dell’IMU dovuta ed effettivamente versata, relativa agli immobili strumentali.

Quali sono le regole riguardo alla deducibilità dell'IMU per le imprese in contabilità ordinaria?

Le imprese in contabilità ordinaria devono operare una variazione in aumento al rigo RF16, indicando l’intero ammontare dell’IMU risultante dal conto economico; operando una variazione in diminuzione al rigo RF55, codice 38, indicando l’IMU effettivamente versata nel 2022.

Qual è la percentuale di deducibilità dell'IMU relativa agli immobili strumentali per l'anno 2022?

Per l’anno 2022, è prevista la piena deducibilità dell’IMU per gli immobili strumentali, quindi il 100% dell'IMU relativa a tali immobili è deducibile.

Come devono procedere i professionisti in contabilità semplificata per indicare l'IMU deducibile?

I professionisti in contabilità semplificata devono indicare direttamente l’IMU deducibile (ovvero quella effettivamente versata) al rigo RG22, con codice 23.

Quali sono le modalità di deducibilità dell'IMU ai fini IRAP?

L’IMU è totalmente indeducibile ai fini IRAP, pertanto non viene indicata nelle dichiarazioni relative a tale imposte.