Crediti d’imposta contro il caro bollette: Un cenno

Prima di analizzare le indicazioni circa l’utilizzo del modello di comunicazione dei crediti riconosciuti a contrasto del caro energia, è utile ricordare le principali peculiarità dei bonus in parola, spettanti per il 3° e il 4° trimestre 2022.

Per il 4° trimestre valgono le seguenti indicazioni.

|

Crediti d’imposta 3° trimestre 2022

|

|

Agevolazione

|

%

|

Termine di utilizzo

|

Codici tributo da utilizzare

|

Termine comunicazione cessione

|

|

Cedente

|

Cessionario

|

|

Credito d’imposta a favore delle imprese energivore (3° trimestre 2022) - art. 6, comma 1, del D.L. 9 agosto 2022, n. 115

|

25%

|

30 settembre 2023

|

6968

|

7728

|

20 settembre (Provv. prot. n. 2023/24252 del 26 gennaio 2023)

|

|

Credito d’imposta a favore delle imprese a forte consumo gas naturale (3° trimestre 2022) - art. 6, comma 2, del D.L. 9 agosto 2022, n. 115 (Risoluzione n. 49 del 16 settembre 2022)

|

25%

|

6969

|

7729

|

|

Credito d’imposta a favore delle imprese non energivore (3° trimestre 2022) - art. 6, comma 3, del D.L. 9 agosto 2022, n. 115

|

15%

|

6970

|

7730

|

|

Credito d’imposta a favore delle imprese diverse da quelle a forte consumo gas naturale (3° trimestre 2022) - art. 6, comma 4, del D.L. 9 agosto 2022, n. 115

|

25%

|

6971

|

7731

|

Per il 4° trimestre valgono le seguenti indicazioni.

|

Crediti d’imposta 4° trimestre 2022

|

|

Agevolazione

|

%

|

Termine di utilizzo

|

Codici tributo da utilizzare

|

Termine comunicazione cessione

|

|

Cedente

|

Cessionario

|

|

Credito d’imposta a favore delle imprese energivore (ottobre e novembre 2022) - art. 1, comma 1, del D.L. 23 settembre 2022, n. 144

|

40%

|

30 settembre 2023

|

6983

|

7733

|

20 settembre 2023

|

|

Credito d’imposta a favore delle imprese a forte consumo gas naturale (ottobre e novembre 2022) - art. 1, comma 2, del D.L. 23 settembre 2022, n. 144

|

40%

|

6984

|

7734

|

|

Credito d’imposta a favore delle imprese non energivore (ottobre e novembre 2022) - art. 1, comma 3, del D.L. 23 settembre 2022, n. 144

|

30%

|

6985

|

7735

|

|

Credito d’imposta a favore delle imprese diverse da quelle a forte consumo gas naturale (ottobre e novembre 2022) - art. 1, comma 4, del D.L. 23 settembre 2022, n. 144

|

40%

|

6986

|

7736

|

|

Credito d’imposta a favore delle imprese energivore (dicembre 2022) - art. 1 del D.L. 18 novembre 2022, n. 176

|

40%

|

6993

|

7742

|

20 settembre 2023

|

|

Credito d’imposta a favore delle imprese a forte consumo gas naturale (dicembre 2022) - art. 1 del D.L. 18 novembre 2022, n. 176

|

40%

|

6994

|

7743

|

|

Credito d’imposta a favore delle imprese non energivore (dicembre 2022) - art. 1 del D.L. 18 novembre 2022, n. 176

|

30%

|

6995

|

7744

|

|

Credito d’imposta a favore delle imprese diverse da quelle a forte consumo gas naturale (dicembre 2022) - art. 1 del D.L. 18 novembre 2022, n. 176

|

40%

|

6996

|

7745

|

Fatta tale doverosa ricostruzione, veniamo alla novità circa l’approvazione del modello di comunicazione dei crediti spettanti per il 3° e il 4° trimestre 2022.

Crediti d’imposta contro il caro energia: comunicazione all’Agenzia delle Entrate entro il 16 marzo

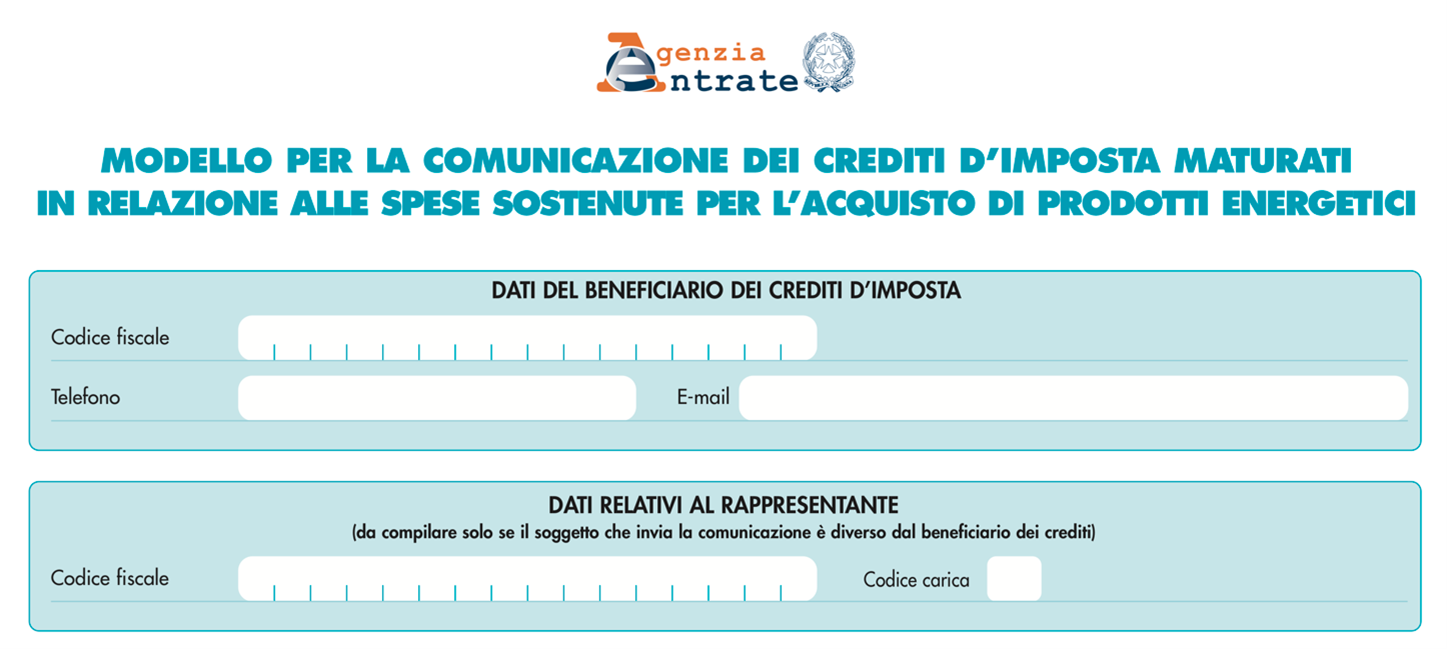

Con il Provvedimento, prot n. 2023/44905, l’Agenzia delle Entrate ha approvato il modello che le imprese beneficiarie dei crediti d’imposta contro il caro energia, consumi 3° e 4° trimestre, devono utilizzare per comunicare l’ammontare dei bonus maturati a fronte delle spese sostenute per l’acquisto di prodotti energetici.

Art. 1, comma 6, del D.L. n. 176/2022

“Entro il 16 marzo 2023, i beneficiari dei crediti d’imposta richiamati ai commi 3 e 4, a pena di decadenza dal diritto alla fruizione del credito non ancora fruito, inviano all’agenzia delle entrate un’apposita comunicazione sull’importo del credito maturato nell’esercizio 2022. Il contenuto e le modalità di presentazione della comunicazione sono definiti con provvedimento del direttore della medesima Agenzia da adottarsi entro trenta giorni dalla data di entrata in vigore del presente decreto.”

Inizialmente, rispetto ai crediti d’imposta riconosciuti per il 3° trimestre e per i mesi di ottobre e novembre (vedi art. 1 del D.L. n. 144/2022, comma 8), la scadenza era stata fissata al 16 febbraio.

Nel complesso, la scadenza del 16 marzo riguarda:

- i crediti d’imposta per l’acquisto di energia elettrica e gas naturale, relativi al mese di dicembre 2022;

- i crediti d’imposta per l’acquisto di energia elettrica e gas naturale, relativi ai mesi di ottobre e novembre 2022;

- i crediti d’imposta per l’acquisto di energia elettrica e gas naturale, relativi al 3° trimestre 2022;

- i crediti d’imposta a favore delle imprese esercenti attività agricola e della pesca, per l’acquisto di carburante relativo al 4° trimestre 2022 (cessione/utilizzo entro il 30 giugno 2023).

Su tale ultimo punto, credito d’imposta a favore delle imprese esercenti attività agricola e della pesca, per l’acquisto di carburante, l’obbligo di comunicazione è stato esteso, in fase di conversione del D.L. n. 198/2022, Decreto “Milleproroghe”, anche al bonus relativo al 3° trimestre.

Posto che il termine di utilizzo del bonus in compensazione, con l’art. 15, comma 1-quinquies, del Decreto citato, è stato prorogato al 30 giugno 2023. A breve, dovrebbe arrivare un nuovo provvedimento dell’Agenzia delle Entrate che rimanderà alle disposizioni qui in commento.

|

Comunicazione credito d’imposta energia 3° e 4° trimestre 2022

|

|

Cosa

|

Comunicazione crediti d’imposta contro il caro energia 3° e 4° trimestre.

|

|

Oggetto di comunicazione

|

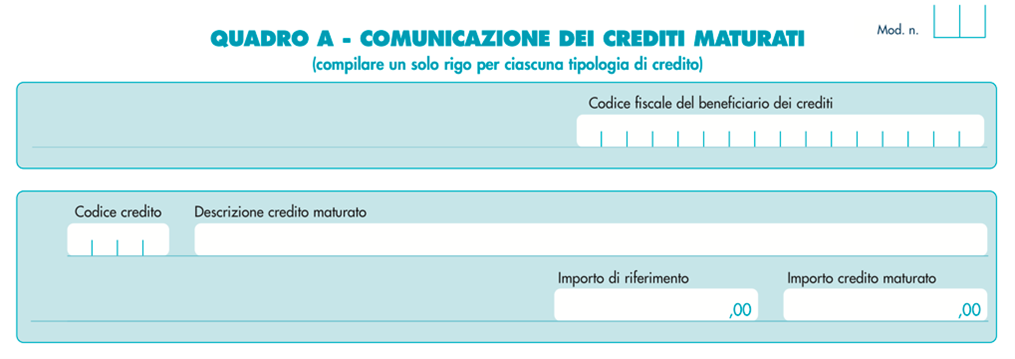

Intero ammontare del credito d’imposta maturato nel periodo di riferimento, al lordo di quanto già eventualmente utilizzato fino alla data di comunicazione.

Per ciascun credito d’imposta, il beneficiario può inviare una sola comunicazione valida.

|

|

Crediti d’imposta oggetto di cessione

|

Codice 6968 - Credito d’imposta a favore delle imprese energivore (3° trimestre 2022) - art. 6, comma 1, del D.L. 9 agosto 2022, n. 115;

Codice 6969 - Credito d’imposta a favore delle imprese a forte consumo gas naturale (3° trimestre 2022) - art. 6, comma 2, del D.L. 9 agosto 2022, n. 115;

Codice 6970 - Credito d’imposta a favore delle imprese non energivore (3° trimestre 2022) - art. 6, comma 3, del D.L. 9 agosto 2022, n. 115;

Codice 6971 - Credito d’imposta a favore delle imprese diverse da quelle a forte consumo gas naturale (3° trimestre 2022) - art. 6, comma 4, del D.L. 9 agosto 2022, n. 115;

Codice 6983 - Credito d’imposta a favore delle imprese energivore (ottobre e novembre 2022) - art. 1, comma 1, del D.L. 23 settembre 2022, n. 144;

Codice 6984 - Credito d’imposta a favore delle imprese a forte consumo gas naturale (ottobre e novembre 2022) - art. 1, comma 2, del D.L. 23 settembre 2022, n. 144;

Codice 6985 - Credito d’imposta a favore delle imprese non energivore (ottobre e novembre 2022) - art. 1, comma 3, del D.L. 23 settembre 2022, n. 144;

Codice 6986 - Credito d’imposta a favore delle imprese diverse da quelle a forte consumo gas naturale (ottobre e novembre 2022) - art. 1, comma 4, del D.L. 23 settembre 2022, n. 144;

Codice 6987 - Credito d’imposta per l’acquisto di carburanti per l’esercizio dell’attività agricola e della pesca (4° trimestre 2022) - art. 2 del D.L. 23 settembre 2022, n. 144;

Codice 6993 - Credito d’imposta a favore delle imprese energivore (dicembre 2022) - art. 1, del D.L. 18 novembre 2022, n. 176;

Codice 6994 - Credito d’imposta a favore delle imprese a forte consumo gas naturale (dicembre 2022) - art. 1, del D.L. 18 novembre 2022, n. 176;

Codice 6995 - Credito d’imposta a favore delle imprese non energivore (dicembre 2022) - art. 1, del D.L. 18 novembre 2022, n. 176;

Codice 6996 - Credito d’imposta a favore delle imprese diverse da quelle a forte consumo gas naturale (dicembre 2022) - art. 1, del D.L. 18 novembre 2022, n. 176.

|

|

Scadenza

|

16 marzo 2023, eventuali comunicazioni scartate potranno essere ritrasmesse entro il 21 marzo 2023.

Nel caso in cui il beneficiario intenda rettificare la comunicazione inviata, deve richiederne l’annullamento e poi trasmettere, entro i termini suindicati, una nuova comunicazione.

|

|

Modalità di invio

|

Direttamente dall’impresa o tramite intermediario, attraverso i canali telematici dell’Agenzia delle Entrate oppure il servizio web disponibile nell’area riservata del sito dell’Agenzia delle Entrate.

|

|

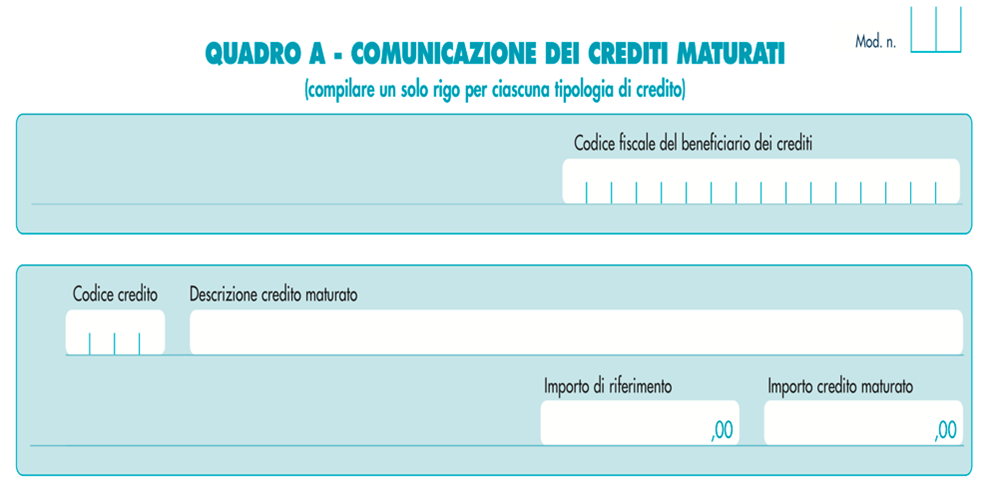

Compilazione Quadro A

|

Devono essere indicati, per ciascuna tipologia di credito:

- il codice identificativo del credito;

- l’importo della spesa agevolata (“Importo di riferimento”);

- l’ammontare del credito maturato, in base alla percentuale ammessa dal legislatore (vedi paragrafo precedente).

|

|

Precisazioni dati beneficiario

|

Per i crediti di cui ai codici 6968, 6983 e 6993, il codice fiscale del beneficiario da inserire nel frontespizio del modello di comunicazione deve essere presente nell’elenco delle imprese energivore per l’anno 2022 (art. 6, comma 1, del Decreto del Ministro dello Sviluppo economico 21 dicembre 2017).

Per i crediti di cui ai codici 6969, 6984 e 6994, il codice ATECO del beneficiario, deve essere compreso in una delle classi (4 cifre) indicate nell’allegato 1 al Decreto del Ministro della Transizione ecologica 21 dicembre 2021, n. 541.

Per il credito di cui al codice 6987, il codice ATECO del beneficiario, deve essere compreso nella sezione “A” (agricoltura, silvicoltura e pesca).

|

|

Sanzione omessa comunicazione

|

Perdita della possibilità di utilizzo del credito residuo alla data del 16 marzo.

|

|

Ipotesi di esonero/divieto invio comunicazione

|

Credito già oggetto di cessione con comunicazione all’Agenzia delle Entrate entro il 16 marzo (salvo annullamento comunicazione di cessione o rifiuto da parte del cessionario);

Credito utilizzato per intero in F24 alla data del 16 marzo.

|

|

Ulteriori casi con obbligo di comunicazione

|

Anche laddove il credito sarà successivamente oggetto di cessione.

|

L’invio della comunicazione in esame non esclude la possibilità di inviare successivamente la comunicazione della cessione del credito, ai sensi del Provvedimento del Direttore dell’Agenzia delle Entrate prot. n. 253445 del 30 giugno 2022 (e successive modificazioni).

Riferimenti normativi:

Crediti d’imposta contro il caro energia. Comunicazione all’Agenzia delle Entrate entro il 16 marzo

di Andrea Amantea | 28 Febbraio 2023

L’Agenzia delle Entrate ha approvato il modello che le imprese beneficiarie dei crediti d’imposta contro il caro energia devono utilizzare per comunicare entro il prossimo 16 marzo, così come previsto dal D.L. n. 176/2022, Decreto “Aiuti-quater”, l’ammontare dei bonus maturati a fronte delle spese sostenute per l’acquisto di prodotti energetici, 3° e 4° trimestre 2022. Il mancato invio comporta la decadenza dal diritto alla fruizione del credito residuo.

Crediti d’imposta contro il caro bollette: Un cenno

Prima di analizzare le indicazioni circa l’utilizzo del modello di comunicazione dei crediti riconosciuti a contrasto del caro energia, è utile ricordare le principali peculiarità dei bonus in parola, spettanti per il 3° e il 4° trimestre 2022.

Per il 4° trimestre valgono le seguenti indicazioni.

Crediti d’imposta 3° trimestre 2022

Agevolazione

%

Termine di utilizzo

Codici tributo da utilizzare

Termine comunicazione cessione

Cedente

Cessionario

Credito d’imposta a favore delle imprese energivore (3° trimestre 2022) - art. 6, comma 1, del D.L. 9 agosto 2022, n. 115

25%

30 settembre 2023

6968

7728

20 settembre (Provv. prot. n. 2023/24252 del 26 gennaio 2023)

Credito d’imposta a favore delle imprese a forte consumo gas naturale (3° trimestre 2022) - art. 6, comma 2, del D.L. 9 agosto 2022, n. 115 (Risoluzione n. 49 del 16 settembre 2022)

25%

6969

7729

Credito d’imposta a favore delle imprese non energivore (3° trimestre 2022) - art. 6, comma 3, del D.L. 9 agosto 2022, n. 115

15%

6970

7730

Credito d’imposta a favore delle imprese diverse da quelle a forte consumo gas naturale (3° trimestre 2022) - art. 6, comma 4, del D.L. 9 agosto 2022, n. 115

25%

6971

7731

Per il 4° trimestre valgono le seguenti indicazioni.

Crediti d’imposta 4° trimestre 2022

Agevolazione

%

Termine di utilizzo

Codici tributo da utilizzare

Termine comunicazione cessione

Cedente

Cessionario

Credito d’imposta a favore delle imprese energivore (ottobre e novembre 2022) - art. 1, comma 1, del D.L. 23 settembre 2022, n. 144

40%

30 settembre 2023

6983

7733

20 settembre 2023

Credito d’imposta a favore delle imprese a forte consumo gas naturale (ottobre e novembre 2022) - art. 1, comma 2, del D.L. 23 settembre 2022, n. 144

40%

6984

7734

Credito d’imposta a favore delle imprese non energivore (ottobre e novembre 2022) - art. 1, comma 3, del D.L. 23 settembre 2022, n. 144

30%

6985

7735

Credito d’imposta a favore delle imprese diverse da quelle a forte consumo gas naturale (ottobre e novembre 2022) - art. 1, comma 4, del D.L. 23 settembre 2022, n. 144

40%

6986

7736

Credito d’imposta a favore delle imprese energivore (dicembre 2022) - art. 1 del D.L. 18 novembre 2022, n. 176

40%

6993

7742

20 settembre 2023

Credito d’imposta a favore delle imprese a forte consumo gas naturale (dicembre 2022) - art. 1 del D.L. 18 novembre 2022, n. 176

40%

6994

7743

Credito d’imposta a favore delle imprese non energivore (dicembre 2022) - art. 1 del D.L. 18 novembre 2022, n. 176

30%

6995

7744

Credito d’imposta a favore delle imprese diverse da quelle a forte consumo gas naturale (dicembre 2022) - art. 1 del D.L. 18 novembre 2022, n. 176

40%

6996

7745

Fatta tale doverosa ricostruzione, veniamo alla novità circa l’approvazione del modello di comunicazione dei crediti spettanti per il 3° e il 4° trimestre 2022.

Crediti d’imposta contro il caro energia: comunicazione all’Agenzia delle Entrate entro il 16 marzo

Con il Provvedimento, prot n. 2023/44905, l’Agenzia delle Entrate ha approvato il modello che le imprese beneficiarie dei crediti d’imposta contro il caro energia, consumi 3° e 4° trimestre, devono utilizzare per comunicare l’ammontare dei bonus maturati a fronte delle spese sostenute per l’acquisto di prodotti energetici.

Art. 1, comma 6, del D.L. n. 176/2022

“Entro il 16 marzo 2023, i beneficiari dei crediti d’imposta richiamati ai commi 3 e 4, a pena di decadenza dal diritto alla fruizione del credito non ancora fruito, inviano all’agenzia delle entrate un’apposita comunicazione sull’importo del credito maturato nell’esercizio 2022. Il contenuto e le modalità di presentazione della comunicazione sono definiti con provvedimento del direttore della medesima Agenzia da adottarsi entro trenta giorni dalla data di entrata in vigore del presente decreto.”

Inizialmente, rispetto ai crediti d’imposta riconosciuti per il 3° trimestre e per i mesi di ottobre e novembre (vedi art. 1 del D.L. n. 144/2022, comma 8), la scadenza era stata fissata al 16 febbraio.

Nel complesso, la scadenza del 16 marzo riguarda:

Su tale ultimo punto, credito d’imposta a favore delle imprese esercenti attività agricola e della pesca, per l’acquisto di carburante, l’obbligo di comunicazione è stato esteso, in fase di conversione del D.L. n. 198/2022, Decreto “Milleproroghe”, anche al bonus relativo al 3° trimestre.

Posto che il termine di utilizzo del bonus in compensazione, con l’art. 15, comma 1-quinquies, del Decreto citato, è stato prorogato al 30 giugno 2023. A breve, dovrebbe arrivare un nuovo provvedimento dell’Agenzia delle Entrate che rimanderà alle disposizioni qui in commento.

Comunicazione credito d’imposta energia 3° e 4° trimestre 2022

Cosa

Comunicazione crediti d’imposta contro il caro energia 3° e 4° trimestre.

Oggetto di comunicazione

Intero ammontare del credito d’imposta maturato nel periodo di riferimento, al lordo di quanto già eventualmente utilizzato fino alla data di comunicazione.

Per ciascun credito d’imposta, il beneficiario può inviare una sola comunicazione valida.

Crediti d’imposta oggetto di cessione

Codice 6968 - Credito d’imposta a favore delle imprese energivore (3° trimestre 2022) - art. 6, comma 1, del D.L. 9 agosto 2022, n. 115;

Codice 6969 - Credito d’imposta a favore delle imprese a forte consumo gas naturale (3° trimestre 2022) - art. 6, comma 2, del D.L. 9 agosto 2022, n. 115;

Codice 6970 - Credito d’imposta a favore delle imprese non energivore (3° trimestre 2022) - art. 6, comma 3, del D.L. 9 agosto 2022, n. 115;

Codice 6971 - Credito d’imposta a favore delle imprese diverse da quelle a forte consumo gas naturale (3° trimestre 2022) - art. 6, comma 4, del D.L. 9 agosto 2022, n. 115;

Codice 6983 - Credito d’imposta a favore delle imprese energivore (ottobre e novembre 2022) - art. 1, comma 1, del D.L. 23 settembre 2022, n. 144;

Codice 6984 - Credito d’imposta a favore delle imprese a forte consumo gas naturale (ottobre e novembre 2022) - art. 1, comma 2, del D.L. 23 settembre 2022, n. 144;

Codice 6985 - Credito d’imposta a favore delle imprese non energivore (ottobre e novembre 2022) - art. 1, comma 3, del D.L. 23 settembre 2022, n. 144;

Codice 6986 - Credito d’imposta a favore delle imprese diverse da quelle a forte consumo gas naturale (ottobre e novembre 2022) - art. 1, comma 4, del D.L. 23 settembre 2022, n. 144;

Codice 6987 - Credito d’imposta per l’acquisto di carburanti per l’esercizio dell’attività agricola e della pesca (4° trimestre 2022) - art. 2 del D.L. 23 settembre 2022, n. 144;

Codice 6993 - Credito d’imposta a favore delle imprese energivore (dicembre 2022) - art. 1, del D.L. 18 novembre 2022, n. 176;

Codice 6994 - Credito d’imposta a favore delle imprese a forte consumo gas naturale (dicembre 2022) - art. 1, del D.L. 18 novembre 2022, n. 176;

Codice 6995 - Credito d’imposta a favore delle imprese non energivore (dicembre 2022) - art. 1, del D.L. 18 novembre 2022, n. 176;

Codice 6996 - Credito d’imposta a favore delle imprese diverse da quelle a forte consumo gas naturale (dicembre 2022) - art. 1, del D.L. 18 novembre 2022, n. 176.

Scadenza

16 marzo 2023, eventuali comunicazioni scartate potranno essere ritrasmesse entro il 21 marzo 2023.

Nel caso in cui il beneficiario intenda rettificare la comunicazione inviata, deve richiederne l’annullamento e poi trasmettere, entro i termini suindicati, una nuova comunicazione.

Modalità di invio

Direttamente dall’impresa o tramite intermediario, attraverso i canali telematici dell’Agenzia delle Entrate oppure il servizio web disponibile nell’area riservata del sito dell’Agenzia delle Entrate.

Compilazione Quadro A

Devono essere indicati, per ciascuna tipologia di credito:

Precisazioni dati beneficiario

Per i crediti di cui ai codici 6968, 6983 e 6993, il codice fiscale del beneficiario da inserire nel frontespizio del modello di comunicazione deve essere presente nell’elenco delle imprese energivore per l’anno 2022 (art. 6, comma 1, del Decreto del Ministro dello Sviluppo economico 21 dicembre 2017).

Per i crediti di cui ai codici 6969, 6984 e 6994, il codice ATECO del beneficiario, deve essere compreso in una delle classi (4 cifre) indicate nell’allegato 1 al Decreto del Ministro della Transizione ecologica 21 dicembre 2021, n. 541.

Per il credito di cui al codice 6987, il codice ATECO del beneficiario, deve essere compreso nella sezione “A” (agricoltura, silvicoltura e pesca).

Sanzione omessa comunicazione

Perdita della possibilità di utilizzo del credito residuo alla data del 16 marzo.

Ipotesi di esonero/divieto invio comunicazione

Credito già oggetto di cessione con comunicazione all’Agenzia delle Entrate entro il 16 marzo (salvo annullamento comunicazione di cessione o rifiuto da parte del cessionario);

Credito utilizzato per intero in F24 alla data del 16 marzo.

Ulteriori casi con obbligo di comunicazione

Anche laddove il credito sarà successivamente oggetto di cessione.

L’invio della comunicazione in esame non esclude la possibilità di inviare successivamente la comunicazione della cessione del credito, ai sensi del Provvedimento del Direttore dell’Agenzia delle Entrate prot. n. 253445 del 30 giugno 2022 (e successive modificazioni).

Riferimenti normativi:

Sullo stesso argomento:Calore-energia

Quali sono le principali peculiarità dei bonus in parola per il 3° e il 4° trimestre 2022?

Le principali peculiarità dei bonus per il 3° e il 4° trimestre 2022 includono le seguenti indicazioni sui crediti d’imposta: percentuale di agevolazione, termine di utilizzo, codici tributo da utilizzare e termine di comunicazione cessione.

Quali sono i codici tributo da utilizzare per i crediti d’imposta a favore delle imprese energivore per il 3° trimestre 2022?

I codici tributo da utilizzare per i crediti d’imposta a favore delle imprese energivore per il 3° trimestre 2022 sono 6968 e 6983.

Qual è la percentuale di agevolazione per il credito d’imposta a favore delle imprese non energivore per il 3° trimestre 2022?

La percentuale di agevolazione per il credito d’imposta a favore delle imprese non energivore per il 3° trimestre 2022 è del 15%.

Qual è la scadenza per la comunicazione all'Agenzia delle Entrate dei crediti d’imposta contro il caro energia relativi al 3° e 4° trimestre 2022?

La scadenza per la comunicazione all'Agenzia delle Entrate dei crediti d’imposta contro il caro energia relativi al 3° e 4° trimestre 2022 è il 16 marzo 2023, con la possibilità di ritrasmettere eventuali comunicazioni scartate entro il 21 marzo 2023.

Cosa deve essere indicato nel Quadro A della comunicazione dei crediti d’imposta contro il caro energia?

Nel Quadro A della comunicazione dei crediti d’imposta contro il caro energia devono essere indicati il codice identificativo del credito, l’importo della spesa agevolata e l’ammontare del credito maturato, in base alla percentuale ammessa dal legislatore.